みなさま、おつかれさまです。

毎日毎日一生懸命働けど、我が暮らし楽になりませんよね。。。

世間では老後2,000万円問題までもが勃発し、もうやる気をなくします。でも嘆いても、自分を守るのは自分。自分の家族を守るのも自分です。お金のことを勉強して、少しでもより良い人生になるように前を向きましょう!

この記事では、

・いくら貯金額が必要なの?年代別でみる平均貯蓄額!

・貯金のメリット・デメリット

・投資のメリット・デメリット

・お金を増やす!おすすめの投資はこれ!

・初心者におすすめ!つみたてNISA

・貯金と投資の割合はどうするか問題

などについて、【40代投資ワーママ】 ロスジェネが主に金融庁の情報を調べ上げましたので、ご紹介します。

いくら貯金額が必要なの?年代別でみる平均貯蓄額!

さて、みなさんは、

「子供にこれからお金がかかるから貯金しないと・・・」

「老後が心配だからできる限り貯金している」

「投資とかNISAとか、騙されるんでしょ。お金が無くなりそうで怖い・・・」

「貯金と投資、どっちがいいんだっけ?」

などと考えた事、ありますか?誰しも一度は頭によぎるトピックかと思います。

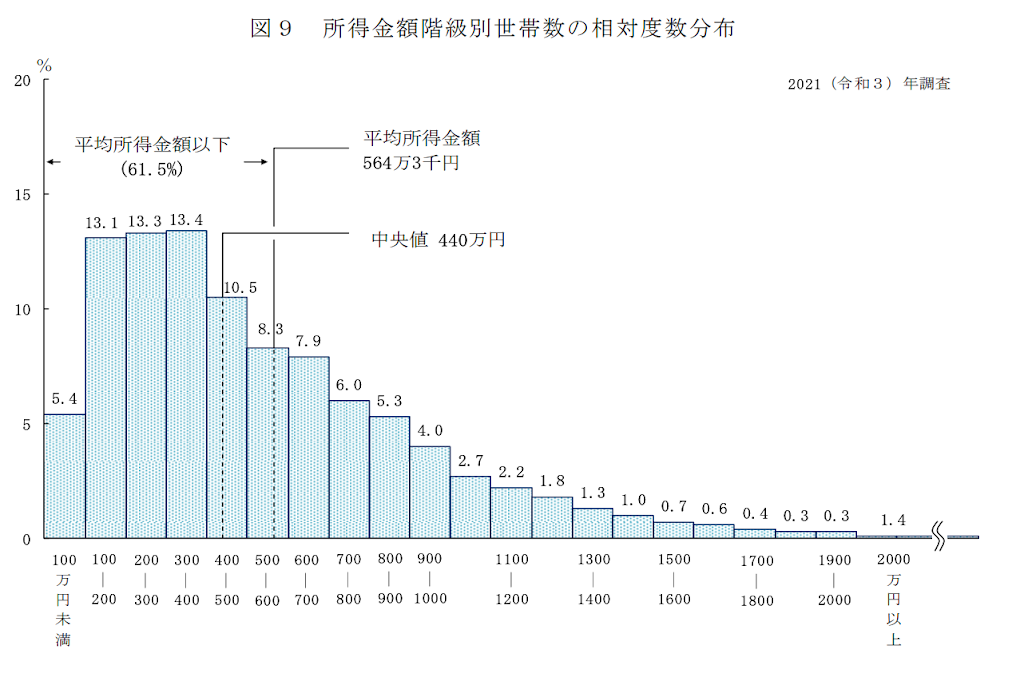

平均所得金額

厚生労働省が2021年に発表した「国民生活基礎調査の概況」によると、日本国民の所得は「300~400 万円未満」が 13.4%、「200~300 万円未満」が 13.3%、「100~200 万円未満」が 13.1%と多くなっているそうです。

さらに、全体の中央値(平均値よりは実態に近い数字)では、440 万円。

平均所得金額の564 万 3 千円以下の割合は、半数以上の 61.5%となっています。何て夢のない数字なんでしょう。。。

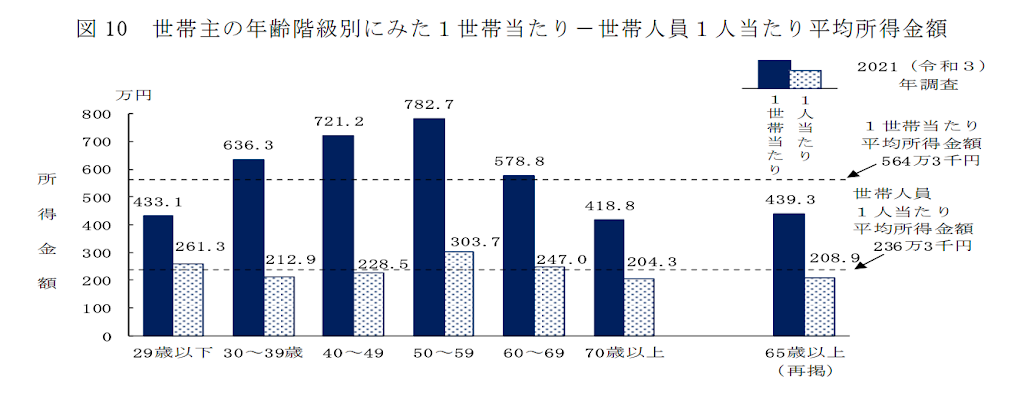

年齢別の平均所得金額

続いて、世帯主の年齢別に1世帯当たりの平均所得金額をみてみます。

グラフの濃紺部分が1世帯あたりの平均所得金額となっていますが、「50~59 歳」が 782 万 7 千円で最も高く、次いで「40~49 歳」の721 万 2 千円、「30~39 歳」の636 万 3 千円となっています。

やはり稼げるのは60歳手前まで、我々氷河期世代にとってはあと10年〜15年と言ったところでしょうか。これは、早急に老後資金への道筋を検討せねばなりません。

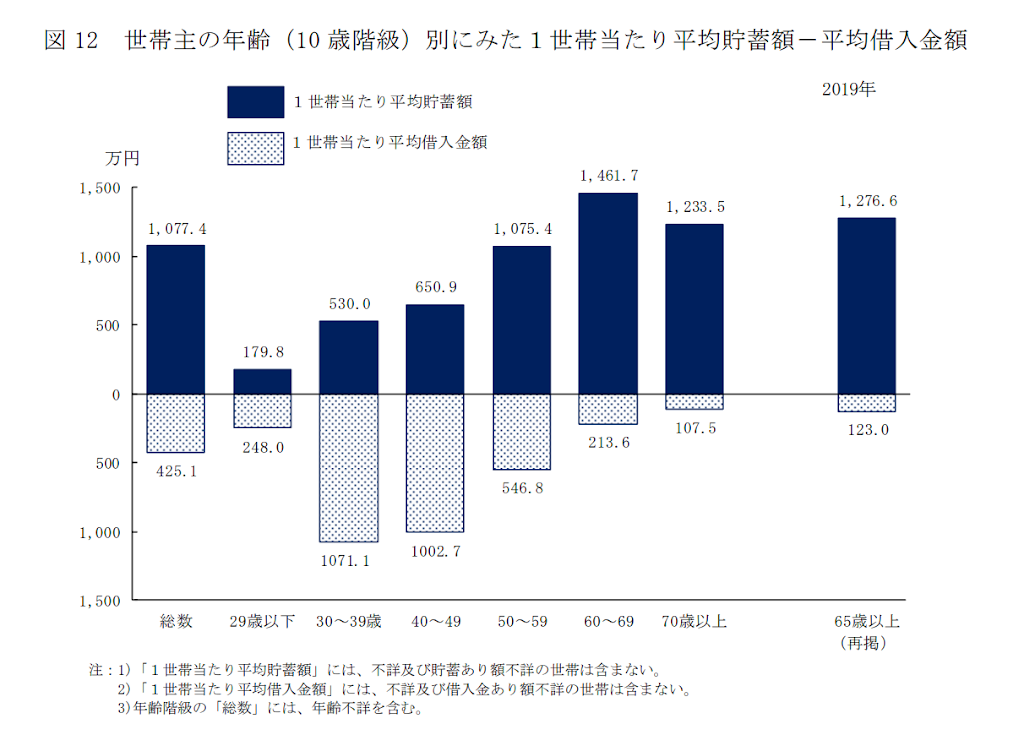

年齢別の平均貯金金額

続いて、世帯主の年齢別に1世帯当たり平均貯金額の状況です。こちらは2019年の調査結果となります。

「60~69 歳」が 1461 万 7 千円で最も高く、次いで「70 歳以上」が 1233 万 5 千円となっています。「40~49 歳」では、650 万 9 千円の貯蓄があるそうです。

みなさんはいかがですか?平均値ということですので、おそらくは一部のお金持ちのみなさまが平均金額を引き上げているだけで、もう少し一般的には貯金額が少ないのではないでしょうか。とはいえ、平均値程度には貯金があった方が良いということに変わりはありません。

必要な貯金額は人それぞれ

夫婦共働きなのか、どちらか一方だけか、子供がいるのか、いないのか、独身なのか、介護者はいないかなど、世帯環境で収入や必要な貯金額は人それぞれですのでぜひご自身でもよく考えてみてください。

貯金のメリット・デメリット

銀行貯金の安心感

貯金はもちろんしてください。何と言っても銀行に貯金することの安心感、何ものにも変え難いですよね。余剰資金はまずは貯金です!余剰資金なんて無いという人は家計を見直し、少額でも良いから「お金を貯める」という癖をつけてください。いつかの自分のためです。

貯金で万が一に備える

貯金をしておけば、万が一病気になった時にやりくりできる、少しだけ贅沢して年に1回旅行に行ける、住宅購入の頭金にできる、子供の教育費が必要、老後の生活資金にあてられるなど少しだけ生活を豊かにすることができます。

貯金とは、いつでも使う事ができる流動性の高いお金、それが貯金です。

貯金のデメリットとは?

しかし、この超低金利の時代にいくら貯金をしても、普通預金の金利はたかだか0.001%です。1,000万円10年預けたとしてもわずか100円プラスになるだけ。基本増えません。

それどころか、世界規模で考えた時に、日本円の価値が下がり続けているため、実は気づかないうちに1,000万円の価値そのものが下がっていっているのです。ここに気づけるか、気づけないかで人生が大きく変わる気がします。

投資のメリット・デメリット

投資は資産形成に役立てる可能性がある

それに引き換え投資の世界はどうでしょうか?投資とは、もともと利益を見込んで事業に資金を提供するという意味です。お金を預ける事によって、短期間では損する可能性はありますが、長期的に続けると利益を出しやすい傾向にあるので、資産形成に役立てることができるものです。金融庁がそう言っているので信じて良いと思います。

投資は値上がりや利益の分配などにより、貯金よりも利益を得られる可能性が高いという性質があるので、先を見越した備えのために活用するのに向いています。

投資信託(インデックスファンド)に積立投資例:平均利回り4% ?!

一般的に、投資信託(インデックスファンド)に積立投資したときの平均利回りは4%と言われています。

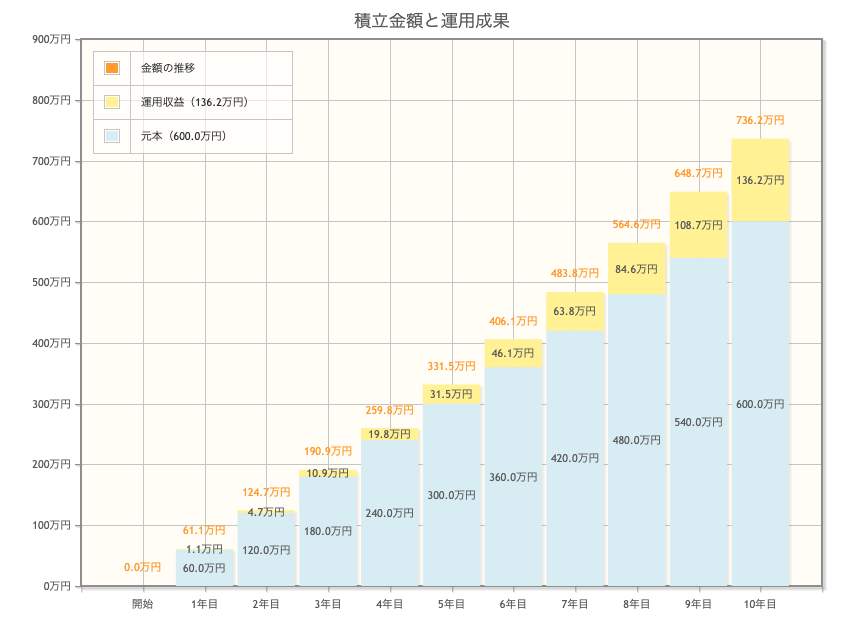

金融庁の資産運用シミュレーションで、たとえば毎月5万円を10年間投資信託(インデックスファンド)に積み立てたとします。10年後には元金が600万円になり、そこに運用収益が4%、およそ136.2万円が増えてくれるわけです。

ただし、これはあくまでもシミュレーション結果です。タイミングによっては600万円を下回ってしまうリスクがありますので、そこは注意が必要です。

貯金と違って、投資にはリスクがあります。

すぐに使う予定はないけれど、将来的に必要なお金(教育や老後)+できれば貯めている間に増えて欲しい、この欲望を叶えてくれる可能性があるもの、それが投資です。

お金を増やす!おすすめの投資はNISA

NISA(ニーサ)とは?

これから始める方には、NISA(ニーサ)と呼ばれる投資がおすすめです。

株式や投資信託で投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

しかしNISAは非課税扱いとなっていて、税金がかからないようにしてくれる国の制度です。いわば国を挙げて、税金取らないからみんな自分の資産は自分で増やしてね、という施策です。

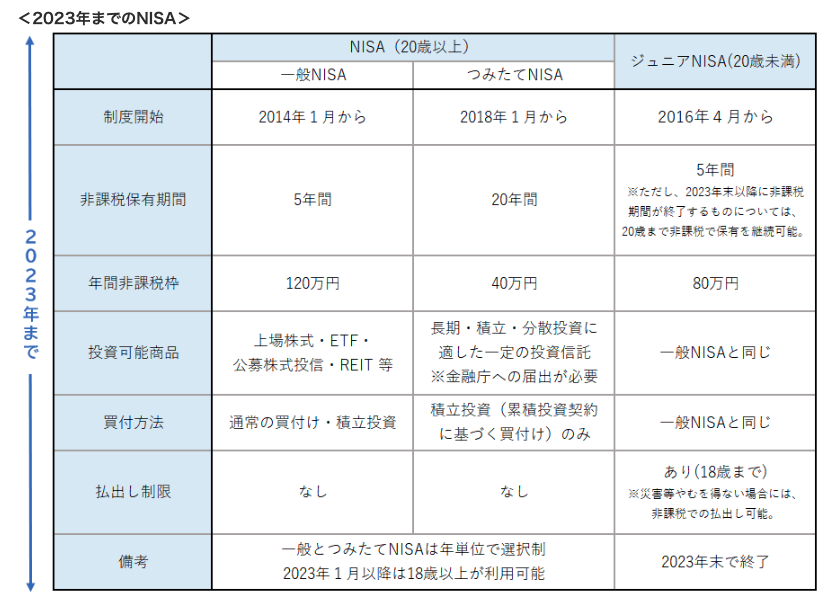

NISAは、成年が利用できる一般NISA・つみたてNISA、未成年が利用できるジュニアNISAの3種類があり、

一般NISAは、株式・投資信託等を年間120万円まで購入でき、最大5年間非課税で保有可能。

つみたてNISAは、一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有可能。

ジュニアNISAは、株式・投資信託等を年間80万円まで購入でき、最大5年間非課税で保有可能。

となっています。ただし、これは2023年までのルールです。

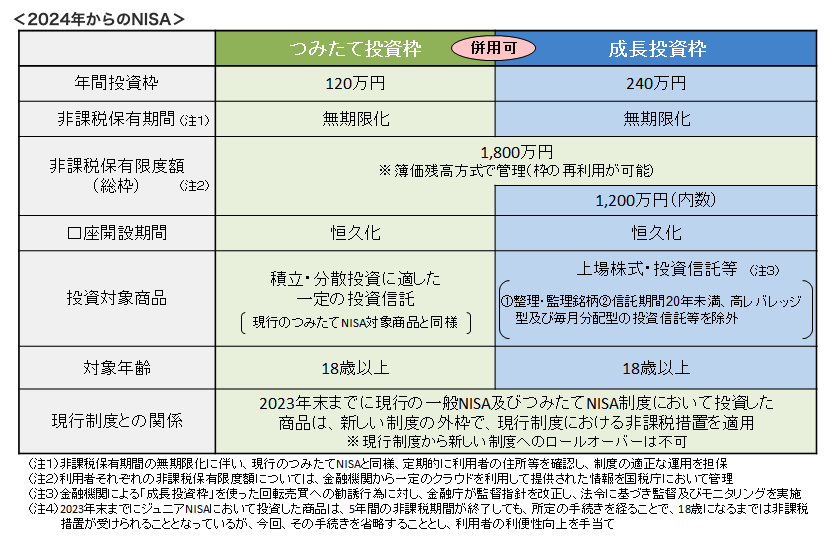

2023年(令和5年)税制改正の大綱等において、2024年以降のNISA制度の抜本的拡充・恒久化の方針が示されまして、より良い制度にグレードアップすることが決まっています。

現状での詳細は、下図にてご確認ください。

初心者におすすめ!つみたてNISA(ニーサ)

中でも初心者におすすめなのは、つみたてNISAです。

つみたてNISAであれば、少額からはじめられますし、一度設定してしまえば自動的に投資されていくので手間もかかりません。長期投資が基本ですので時間はかかりますが、その分複利効果が働いて良い感じに増えますし、定期的に分散投資されるため安心して買付できます。

つみたてNISAでは、毎年40万円を上限として一定の投資信託が購入可能。

各年に購入した投資信託を保有している間に得た分配金と、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて20年間、課税されません。

さらにくわしくは、金融庁のHPでご確認ください。

貯金と投資の割合はどうするか問題

これは本当にひとそれぞれで答えはありません。ただ一つ言えることは「投資は余剰資金で」が原則です。

かならず、普段の生活に必要なお金と、万が一病気や怪我をしてしまって働けない(=収入が途絶える)最悪のケースを想定して、それでも1〜2年は家族が最低限質素に暮らせるお金を貯金で蓄えた上で、はじめて手を出して良いものです。

40代にもなると、家のローンや、子供の学費がかなり大きくのしかかってきます。また人によっては両親の介護が必要になってくることもあるでしょう。さらには自分自身の老いを急速に感じ始めるお年頃。投資を始めるには遅すぎないか?と思われるかもしれませんが、逆にラストチャンスが残っていると捉えて、ぜひ余剰資金でNISAから始めていきましょう。

参考になるかは分かりませんが、今度、私の貯金と投資の割合も公開する記事を書きますね。またみにきてください。